はじめに

将来のお金やリタイア後の生活に対しては、多くの方が不安をもっているのではないでしょうか。リタイア後豊かな生活を送るためには早くからの準備と資産形成の知識が必要になってきます。とはいえ、実際に何をすればいいのか…正直、よく分からないことの方が多いですよね。

そこで今回は資産運用や節税など資産形成に詳しい会計事務所代表の伊藤さんにお話を伺いました!

豊かなセカンドライフを送るためには何が大切?

MONEY PLUS編集部: 将来のお金やリタイア後の生活について不安を持っている方が増えているようです。

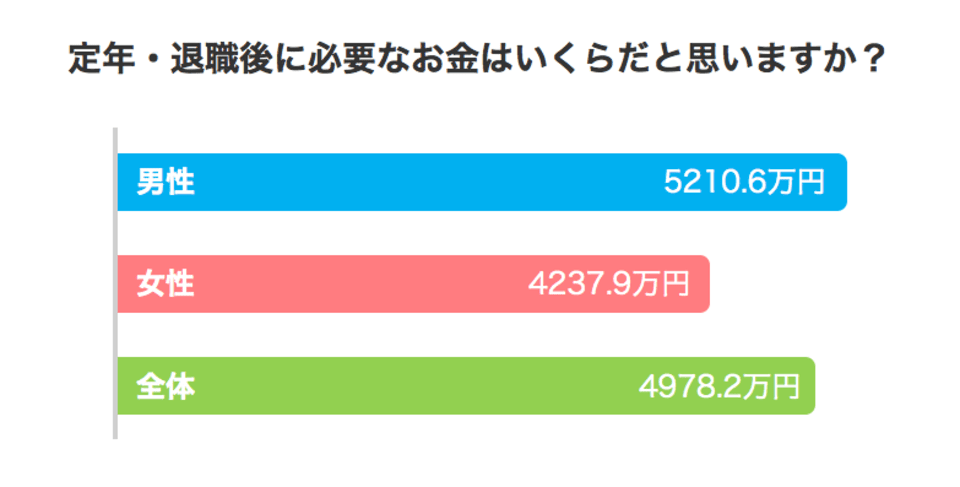

マネーフォワードが2015年3月に行った「老後のお金に関する」アンケート調査では、定年・退職後に必要なお金について、男性が5,210万円で女性が4,237万円と回答しています。

(2015年3月実施の当社のアンケート調査より)

MONEY PLUS編集部: これからの時代、豊かなセカンドライフを送るためには何が大切になってくるでしょうか

【伊藤】:私と同年代である今の30~40代の世代は、「デフレ」「不景気」という時代の実体験が長く、また、日本の財政問題、人口減が確実な人口動態、少子高齢化で増え続けていく年金や医療費等の社会保障費を考えると、自分が老後になった頃には国の用意したセーフティネットは当てになるのかどうかが分かりませんので、自助努力で何とかしないといけないという漠然とした不安感を持っている人は多いのではないかと思います。ただ、仕事も忙しいし、お金に余裕があるわけでもない。漠然とした不安はあるが、何をどう対処していけばいいのか分からない、というのがほとんどの人の正直なところでしょう。

将来への資産形成という観点では、稼ぐ力・支出のコントロール力・資産運用力を磨くことが肝心です。これらは一朝一夕では身に付きませんので、少しずつ長い目で意識的に向上していくしかありません。

もちろん、今を楽しむことや自己投資も大事です。どうバランスを取って将来に備えて、豊かなセカンドライフを送りたいか、自分はどうしていきたいか、を考えることがスタートかと思います。

ビジネスパーソンであれば、上記で言う稼ぐ力がまずは大事です。資産運用は、本業に専念できるように「長期」「分散」投資が適した方法の一つであるかと私個人的には思います。投資額は小さくても、複利の力が働く長期で資産を増やしていけるのは若い世代の特権です。

もちろん、結婚費用、出産、住宅購入資金の頭金や教育費などの大きなライフイベントへの資金的な備えは大事です。

日本人は総じて貯蓄や保険といった守りの資産形成を好む傾向がありますが、積極的な投資による資産運用もしていかなければ、リタイア後の資金ニーズを充足できない可能性があります。

また、40代~60代であれば、親の介護、相続対策など、想定外の出来事に備えることも重要になってきます。